2019-11-12 mBank Hipoteczny z sukcesem uplasował na eurorynku drugą serię hipotecznych listów zastawnych o wartości 300 mln euro z terminem zapadalności we wrześniu 2025r.

Emisja cieszyła się dużym zainteresowaniem wśród inwestorów. W trakcie budowy księgi popytu zebrano zapisy na kwotę ponad 1 miliard euro od ponad 70 inwestorów „real money” (tj. fundusze inwestycyjne i emerytalne). Finalna wycena (re-offer spread) na poziomie Mid-Swap +43pb mieściła się w szacowanym zakresie wartości godziwej. Dla wyemitowanej serii został ustalony stały kupon w wysokości 0,242%. Jest to jeden z najniższych poziomów osiągniętych przez emitentów papierów dłużnych z Polski.

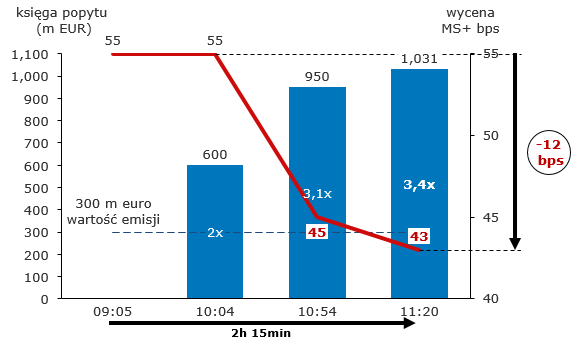

Przebieg budowy księgi popytu

Księga popytu została otwarta 5 listopada br o godzinie 9:05 z ceną orientacyjną (initial guidance) na poziomie MS +55pb. Po około godzinie inwestorzy otrzymali komunikat o popycie przekraczającym 500 milionów euro (z wyłączeniem popytu wygenerowanego przez prowadzących księgę popytu). Po kolejnych 50 minutach został opublikowany komunikat informujący o zmianie ceny docelowej na MS +45pb (+/-2pb) i popycie ponad 950 milionów euro. Księga popytu została zamknięta o 11:20 z popytem przekraczającym miliard euro oraz wyceną na poziomie MS+43 pb.

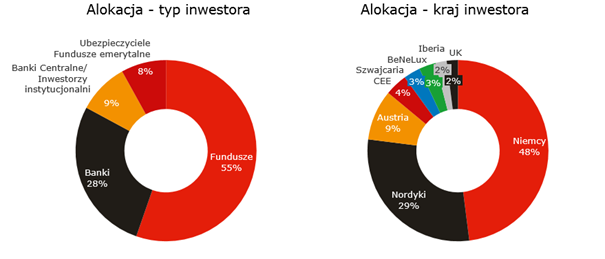

Inwestorzy

Ostatecznie księga popytu była bardzo rozdrobniona/rozproszona i składała się z inwestorów europejskich, wśród których dominowali Niemcy, Skandynawowie oraz Austriacy.

Transakcja była poprzedzona wieloma przygotowaniami i pracą z inwestorami. Sukces tej transakcji potwierdza siłę marki mBanku na rynku europejskim oraz wiodącą pozycję grupy bankowej w silnej polskiej gospodarce.

Transakcja zabezpieczająca

W celu zabezpieczenia ryzyka walutowego i stopy procentowej, wynikającego z emisji listów zastawnych w EUR, które sfinansują portfel kredytowy w PLN, zastosowano specjalnie skonstruowany instrument pochodny, polegający na wymianie nominałów w różnych walutach oraz przepływów odsetkowych (CIRS – Cross-currency Interest Rate Swap). Specyfika tej transakcji polega na braku możliwości jej zakończenia w przypadku niewypłacalności emitenta (event of default) oraz zabezpieczeniu praw kontrahenta na równi z posiadaczami listów zastawnych poprzez jej wpis do rejestru zabezpieczenia listów zastawnych. Dzięki tym warunkom, bank hipoteczny może korzystać ze zwolnienia z wymogów Rozporządzenia EMIR.

Zastosowanie transakcji zabezpieczającej miało istotny wpływ na ocenę agencji ratinowej Moody’s, która nadała wyemitowanej serii listów rating na poziomie Aa3. Warto podkreślić, że jest to pierwsza w Polsce tego typu transakcja z kontrahentem zewnętrznym, a w całej Europie zostało zawartych tylko kilka tego typu transakcji.